ECONOMIA

A ocho años del comienzo de la crisis mundial

11/01/2016

* El presente documento, elaborado en septiembre de 2015, fue presentado para la Conferencia de la Fracción Trotskista de Europa que se realizó en París el 5 y 6 de diciembre de 2015.

La crisis económica ha entrado en una nueva fase, una de las más complejas en la historia del capitalismo, tras ocho años de su inicio: la crisis de los llamados “países emergentes”. Este elemento muestra la importancia del método y las bases del marxismo para analizar los difíciles acontecimientos de la economía, la geopolítica y la lucha de clases a nivel mundial a comienzos del siglo XXI. Cuando luego de la fuerte caída de lo que se llamó la Gran Recesión de 2008/9, la economía china –gracias a un monumental plan de estímulo e inversión– tuvo una fuerte recuperación y arrastró a los países semicoloniales productores de materias primas, se puso en boga la famosa teoría del desacople, que planteaba que estos países habían escapado a la crisis mundial que tenía su epicentro en las grandes potencias imperialistas. Si bien es cierto que China actuó durante estos años como factor contrarrestante de la crisis mundial, su dependencia en última instancia del mercado de los grandes países capitalistas anticipaba que los efectos del estrechamiento del mercado mundial terminarían por afectarla, como empezamos a ver más abiertamente en los últimos meses e incluso antes. Por eso, contra la moda de los emergentes [1], afirmábamos que “lo que ha sucedido es que la transmisión de la crisis de las economías avanzadas a éstos se ha postergado. Dicho de otra manera, la estabilidad relativa actual de la que gozan estos regímenes comparada con la crisis económica y debilidad política de los países centrales, no nos debe impedir ver que esta es una tendencia coyuntural, una discordancia de los tiempos de la crisis. Ya en la crisis de acumulación capitalista de la década de 1970 se había dado un fenómeno similar. En ese momento fue el reciclaje de los petrodólares lo que evitó que la primera gran crisis capitalista desde el fin del boom de la posguerra golpeara inmediatamente a la periferia, dando lugar a un período de ‘plata dulce’” [2].

Brasil, uno de los epicentros de la actual fase de la crisis

La combinación de crisis económica, política y social hacen de Brasil uno de los epicentros de la fase actual de la crisis mundial, quizá su eslabón más débil (privilegio que tal vez comparta con Turquía y Sudáfrica). Frente a todos los que se ilusionaban de nuevo con el sueño del Brasil potencia, que marcó la estabilidad de los años lulistas, fueron también las categorías y el método del marxismo aquí rescatado los que nos permitieron no seguir los cantos de sirena y resistir, a pesar del consumismo reinante, al inevitable giro en la situación. Desde 2003, Brasil acumuló ingreso de fondos por un billón y medio de dólares, que azuzó el crédito interno. Pero frente al giro de la situación internacional, este capital se bate ahora en retirada y deja sin base financiera al mercado doméstico. Y esto saca a la luz agudamente las fuertes contradicciones y debilidades de la economía brasileña de los últimos años. Comparada con la crisis de 1980 que señaló el fin del llamado milagro brasileño, la actual, aún en sus inicios, puede ser más grave. Es que el anterior boom de la economía brasileña en la década de 1960/1970 se basó en una industrialización relativa, mientras el último boom se desarrolló en el medio de una desindustrialización relativa y la transformación de Brasil en una potencia agrícola y mineral, pero cada vez más dependiente de la provisión de materias primas en el mercado mundial y por ende sometido al deterioro de los términos de intercambio de estas mercancías y los flujos de alza y baja de los mismos. Por eso, lejos de convertirse en una nueva potencia, la crisis política en curso busca forzar al gobierno a una apertura económica al gran capital internacional y a una ola de privatizaciones, en el petróleo y en la contratación de obra pública, a menos que los trabajadores y los sectores populares que comenzaron a despertar en junio de 2013 lo eviten.

¿A qué se debe el carácter duradero de la crisis actual?

Como decimos al principio, estamos frente a una de las crisis económicas más complejas de la historia del capitalismo y en una situación socio-económica que se puede definir como “no resuelta”. Pero antes de aventurarnos a discutir cómo puede evolucionar, nos preguntamos: ¿por qué tiene estas características? Para responder voy a tomar algunos de los elementos planteados por el economista marxista francés Isaac Joshua, que escribió uno de los libros más interesantes sobre la crisis de 1929, y que el CEIP León Trotsky publicó en español.

En un trabajo de fines de 2013, Joshua llamaba a la actual “Una Crisis del Tercer Tipo” [3], distinguiéndola de las crisis del capitalismo del siglo XIX y de la Gran Depresión. Haciendo una historia de las crisis, Joshua denomina a las del siglo XIX e incluso hasta las crisis de 1900, 1907 y de 1913/14, es decir anteriores a la Primera Guerra Mundial, como de la “regulación competitiva”. Las mismas se resolvieron por la fuerte caída en el costo de las materias primas, los intereses y la purga de la deuda y, especialmente, de los salarios [4]. Después de una extensa destrucción de capital la recuperación se produce apoyada en uno o varios sectores motores de producción de innovación reciente (se trata en la mayoría de los casos del ferrocarril y posteriormente de la industria eléctrica o de los tranvías). Estas crisis fueron intensas pero cortas.

La crisis de 1929 fue muy intensa y larga. El capitalismo entró en el período donde la relación salarial se generalizó en la producción de mercancías, dejando atrás toda una serie de sectores que se basaban en la pequeña producción capitalista (campesinado, artesanado, etc.) y que según el autor actuaban como colchón de la caída económica. La “homogenización del medio” multiplica el impacto inicial una vez que se produce la crisis de sobreproducción, a la vez que propaga y amplifica la misma. Por lo mismo, no puede repetir las salidas del pasado. Como dice Joshua: “… la flexibilidad a la baja de los salarios es más bien una ventaja para el equilibrio del sistema, en la medida que la porción salarial representa solo un pequeño porcentaje de la renta nacional. Esta flexibilidad permite entonces, en una recesión, la recuperación de la parte de los beneficios en el valor añadido de las empresas, evitando repercusiones demasiado violentas sobre el gasto de los consumidores y, por tanto, sobre la demanda global. Desde el momento en que los salarios tienen un peso dominante en el ingreso nacional, como es el caso en 1929 en los EE.UU. (60 %), la flexibilidad hacia abajo se convierte en una seria amenaza a la totalidad del sistema, que puede empujarlo al fondo durante las fases involutivas. Por tanto, parece que la gravedad de la gran crisis de Estados Unidos, su capacidad para unir intensidad y duración, es que la regulación de la competencia (en particular, la flexibilidad de los salarios más bajos) se mantuvo en un contexto que cambió por completo con la asalarización”.

Como ya explicamos en otros trabajos, la salida de la Gran Depresión estuvo ligada a factores políticos, específicamente la fuerte destrucción de fuerzas productivas adicionales provocada por la Segunda Guerra Mundial y sus resultados que permitieron la reactivación de la acumulación capitalista.

Por último, la crisis actual comparada con esta última y tomada de conjunto parece relativamente menos intensa, pero su duración hace que el final sea aún indeterminado y que, como resultado, termine provocando convulsiones económicas, sociales y geopolíticas impensadas. Por otra parte, a diferencia de la crisis de 1929, la actual no fue generada por la doble emergencia de EE.UU. a nivel mundial y Alemania a nivel europeo, que en pocos años dio lugar a fenómenos políticos extremos como el nazismo en Alemania, el inicio de la revolución y de la guerra civil española, el ascenso de Roosevelt y el New Deal en EE.UU., etc. Retomando la tipología anterior, hay toda una serie de factores contracíclicos heredados del período de posguerra que aunque fueron horadados por la ofensiva neoliberal aún tienen un peso significativo en la economía [5]. Esto juega un rol importante para evitar una caída mayor, pero complica la salida de la crisis. Por otro lado, la mundialización del capital productivo desplegada en las últimas décadas ha generado un salto cualitativo en la tendencia a la homogenización: contrariamente de lo que había sido el caso durante la Gran Depresión, hoy continentes enteros como Asia, países inmensos como China pueden estar englobados en la tormenta de una crisis económica y amplificarla a su turno, agregando sus propios desequilibrios a una economía mundial en crisis estructural [6].

Las dificultades del proceso de acumulación que se vienen manifestando desde la década de 1970, consecuencia de la forma en que se salió de la crisis que siguió al boom de posguerra (es decir sin una gran destrucción de fuerzas productivas a pesar de los ataques al salario y del desarrollo de nuevas invenciones como la informática), no generaron, a pesar de la recuperación de las ganancias, un salto en la inversión de forma sostenida y generalizada, como durante el boom de la posguerra. Por el contrario, se da una paradoja de recuperación de ganancias y debilidad de la acumulación, al mismo tiempo que una tendencia a la sobreacumulación en determinados nichos de la economía mundial –desde fines de los ‘60 hasta la crisis asiática de 1997 los llamados NIC y nuevos NIC; más tarde, desde mediados de los ‘90 hasta 2000, el boom de la “nueva economía”, motorizada por las telecomunicaciones y la informática; posteriormente la llamada burbuja inmobiliaria con epicentro en EE.UU., España e Inglaterra, aunque de extensión mundial; y simultáneamente, el denominado “milagro” económico chino–, nichos de sobreacumulación que son olvidados por quienes sostienen unilateralmente la tesis de la financiarización de la economía. Esto último no significa negar el rol que la hipertrofia del sector financiero juega sobre la economía, dando origen a un continuo boom crediticio y que la creciente liquidez del sistema han permitido durante un tiempo la recuperación de la tasa de crecimiento superando de forma artificial los obstáculos más estructurales a la acumulación, pero aumentando las crisis monetarias y bancarias debido a las crecientes tendencias especulativas [7]. En síntesis, las contradicciones se agudizan. Como dice Isaac Joshua, “la intervención del Estado, por un lado, y la baja flexibilidad de los salarios y los precios, por otra parte, reducen la magnitud de la crisis actual [ ... ] La globalización del capital productivo y la financiarización de la economía real aumentan la inestabilidad”.

Antes que nada una crisis estructural

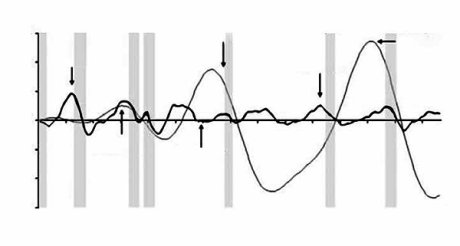

Las modificaciones que estamos señalando pueden verse en el siguiente gráfico, donde se aprecia cómo los ciclos y las crisis financieras son más largas y más profundas, aumentando las dificultades del sistema para salir de las crisis.

CICLOS FINANCIEROS DEVIENEN MÁS FRECUENTES Y PROFUNDOS

Fuente: BIS, M. Drehmann, C. Borio y K. Tsatsaronis.

Como vemos, la duración y amplitud del ciclo financiero se ha incrementado notablemente desde mediados de 1980, reflejo de la liberalización financiera y de los cambios en la política monetaria una vez consolidada la ofensiva neoliberal. Esto permite que el ciclo financiero sea más largo que el tradicional ciclo de negocios. Puede verse cómo este último, por ejemplo en la recesión de comienzos de 2000 (durante la llamada crisis de las punto com) originada por la sobreacumulación y sobre especulación en la rama de las comunicaciones e informáticas, pudo ser continuado por las políticas acomodaticias de la FED, que permitieron que la recesión no se agravara gracias a la continuidad del ciclo financiero. Pero a su vez, las crisis recesivas son más agudas cuando coinciden con la fase contractiva de un ciclo financiero, como fue el caso en 2008/9. Es en estos momentos en que entramos en una crisis estructural, en donde la crisis del proceso de acumulación se combina y potencia con crisis financieras, dando lugar a un cambio profundo en los paradigmas de crecimiento. Es este carácter, y no la forma de la misma como dice Joshua, lo que la emparenta con la crisis de los años ‘30, la crisis de acumulación de la década de 1970 o a nivel de países, la crisis japonesa de 1992, o en los países atrasados, la crisis asiática de 1997/8 o la crisis de la deuda latinoamericana y la posterior década perdida.

Se evitó la Gran Depresión… pero a un elevado precio

Si por un lado la burguesía mundial ha tenido éxito en evitar la repetición de una Gran Depresión postergando hacia adelante y en el tiempo los ajustes, al mismo tiempo la respuesta dada no ha hecho más que incrementar los desequilibrios y contradicciones. Por un lado, esto le ha impedido por ahora lograr un nuevo paradigma como fue el neoliberalismo que le permitió, a su manera, cerrar de alguna forma la crisis de acumulación abierta con el fin del boom de posguerra. Por otro lado, no solo no puede descartarse, sino que por el contrario ha aumentado la probabilidad de nuevos escenarios catastróficos, financieros y económicos.

Esto se debe a que los ajustes al salario y la mayor explotación del trabajo, logrado por los capitalistas gracias a la dureza de la crisis, han provocado una mejora de la rentabilidad pero las perspectivas de inversión productiva no lo han acompañado, debido a que la demanda aún es incierta. La gran mayoría de esta plusvalía no invertida –lo que Marx llamaba plétora de capital– se han volcado a las finanzas y a las oleadas de especulación. Recientemente, un artículo de la CNN mencionaba que las empresas estadounidenses no financieras acaparan una cantidad récord de dinero en efectivo. En tono jocoso decía: “Si estos titanes de los negocios realmente aman House of Cards podrían derrocharlo [el dinero en efectivo acaparado, N de T.] adquiriendo Netflix 53 veces. Incluso se podrían comprar Apple, Facebook y el fondo de inversión Berkshire Hatahway de Warren Buffett y todavía se quedarían con dinero para jugar. En otras palabras, las grandes empresas estadounidenses tienen, literalmente, más dinero en efectivo que ideas de qué hacer con él. La montaña de dinero en efectivo en bóvedas corporativas subió a un récord máximo de 1,4 billones de dólares durante el cuarto trimestre, según un análisis las 500 principales empresas de S&P” [8].

Y otra nota de la misma época afirmaba: “En lugar de contratar trabajadores e invertir en el futuro, las empresas están sentadas en su dinero o devolviéndoselo a los accionistas. Ninguna de las dos estrategias hace bien a la economía real […]. Ellos no ven suficiente demanda de sus clientes para justificar la inversión en grandes proyectos para el futuro”.

Este movimiento a su vez fue estimulado y alentado por las acciones y decisiones de la Reserva Federal y los bancos centrales del mundo quienes respondieron a la crisis de 2008/9 con medidas sin precedentes. A su vez, cuando los efectos de reactivación de estas medidas comenzaron a decaer, las tendencias a la desaceleración de la economía mundial que se desarrollaron en 2012 estimularon una serie de nuevas medidas desesperadas de estímulo monetario sin límites, como los programas de facilidades cuantitativas europeo y japonés, que siguieron a las medidas similares implementadas por Estados Unidos desde el año 2008 y unos años más tarde por Inglaterra. Años de tasas cero, billones de nuevo “dinero” e intervenciones y manipulaciones sin precedentes han dejado a la economía y los mercados globales altamente vulnerables.

Los dos principales focos de vulnerabilidad son el hundimiento de la burbuja de capital ficticio y la crisis de China y los mercados emergentes, principales zonas de acumulación del capital en los últimos años.

La Burbuja de capital ficticio y sus límites

La burbuja o inflación de capital ficticio, esto es, no avalada por la generación de plusvalía no se puede sostener indefinidamente. Billones de dólares han sido canalizados hacia los bancos y agentes financieros que dominan los mercados –4 billones de dólares solo de la FED– para pagar las deudas incobrables de la élite financiera y facilitar su posterior enriquecimiento sobre la base de las actividades especulativas y parasitarias. Estos subsidios masivos para los súper ricos han hecho poco para reactivar la economía real, que en realidad solo se recuperó parcialmente desde la caída de Wall Street de septiembre de 2008. En cambio, han asegurado un aumento de casi tres veces el precio de las acciones y un mayor crecimiento de las actividades financieras, tales como fusiones y adquisiciones, recompras de acciones y aumentos en los stocks de existencias de dividendos que desvían recursos de la inversión productiva. Los niveles de inversión en los principales países capitalistas son, al menos, el 25 % por debajo de los niveles previos a la crisis.

Durante todos estos años la abundancia de dinero barato alentó en las corporaciones no financieras la práctica de recomprar sus acciones para hacer aumentar artificialmente su valor accionario. La abundancia del crédito y el dinero fácil explican también que a muchas firmas les convenga endeudarse ya sea para reestructurar pasivos alargando los vencimientos y aprovechando las bajas tasas de interés, o para financiar la recompra de acciones. Otra práctica ligada, que viene creciendo de manera sostenida en los últimos años pero que en 2015 ha explotado, son las fusiones y adquisiciones, en el marco de que muchas firmas están sufriendo una falta de crecimiento de los ingresos. Así, las mega fusiones en 2015 superan el récord de todos los tiempos. El pasado 18/9 el Financial Times informaba que: “Con el acuerdo de 17.700 millones de dólares del grupo telefónico francés Altice para comprar la empresa norteamericana Cablevisión, el valor total de las transacciones de más de 10.000 millones ha alcanzado 1,19 billones, superando el anterior máximo establecido en 1999, justo antes del colapso de las punto com [ ... ]. El número total de ofertas gigantes ha subido a 47, una menos que el récord en 2006, justo antes de la crisis financiera”.

Pero si la historia sirve como guía, esta actividad podría estar alcanzando un pico. Los datos de Dealogic muestran que una sostenida actividad de fusiones y adquisiciones de los ciclos de 1997 a 2000 y de 2005 a 2008 fueron seguidos por fuertes caídas de los mercados accionarios y una disminución correspondiente de las fusiones y adquisiciones. Sin embargo, a pesar de esto la furia continúa: en los últimos meses la mayor cervecera del mundo AB InBev reveló sus planes para hacerse con la cervecera rival SAB Miller. Un acuerdo que probablemente costaría más de 100 mil millones de dólares y se encuentra entre las seis adquisiciones más grandes de todos los tiempos. Esta fiebre de inversiones y especulación va a ser puesta a prueba cuando el ciclo del dinero cambie y se encarezca (cuestión que a pesar de sus temores y reticencias deja planeando la decisión de la FED), así como las perspectivas que se aproximan de un crecimiento económico más lento, y la reducción de rentabilidad, van a dificultar a futuro la capacidad para servir la deuda. Como dijo un analista: “Por ahora, la mayoría de las transacciones que vemos son estratégicamente sólidas, pero éstas van a ser puestas a prueba cuando el ciclo inevitablemente cambie”. En ese momento, la acumulación de crédito sin contrapartida en la acumulación real, o la fenomenal burbuja de capital ficticio, o sea, títulos que representan capital inexistente, van a salir a la superficie con consecuencias catastróficas para la economía.

El estallido de la sobreacumulación y sobre-especulación en China y los emergentes: el eslabón débil del sistema mundial

Más allá de la discusión sobre si la coyuntura económica en China pronto va a reabsorber los recientes golpes, como anuncian algunos economistas, de lo que no hay lugar a dudas es que los acontecimientos de los últimos meses han roto la credibilidad y el aura que gozaba China y el manejo económico de la burocracia restauracionista del PCCh. Como ya se empieza a ver en numerosos países emergentes, como es el caso de Brasil como decíamos al inicio, el estallido de la sobreacumulación y sobreespeculación en China y los emergentes constituyen el eslabón débil del sistema mundial.

En primer lugar se encuentra el gran peligro que significa el enorme desapalancamiento [9] de los carry trades que se acumularon en los últimos años. La deuda en dólares fuera de la jurisdicción de los EE.UU. ha llegado a 9,6 billones de dólares, de acuerdo a los últimos datos del Banco de Pagos Internacionales (BIS, por sus siglas en inglés). Los préstamos en dólares a los mercados emergentes se han duplicado desde la crisis de Lehman a 3 billones de dólares.

El mundo nunca ha estado tan apalancado [10], esto lo vuelve muy sensible a cualquier cambio en las señales monetarias, como se vio hace unos días frente a la amenaza (no concretada) de una minúscula suba de las tasas por la Reserva Federal norteamericana. El BIS dice que la deuda total de los países ricos ha aumentado en 36 puntos porcentuales a 265 % del PBI desde el pico del último ciclo, y en 50 puntos a 167 % del PBI en Asia, América Latina, Oriente Medio, Europa del Este y África. La idea de que una alza de la tasas de interés de la FED no afectará a estos capitales sobre la base de que una parte importante de esa deuda está en moneda local, ha sido desmentida por el BIS que calcula que en promedio 100 puntos de movimiento en las tasas de EE.UU. inducen 43 puntos de movimiento en el costo del endeudamiento en las monedas locales.

Pero de manera más estructural, la sobreacumulación en determinadas ramas de la producción, en especial en el sector manufacturero chino y del resto de Asia a la vez que en el sector productor de materias primas a nivel global, el excesivo flujo de capitales y las burbujas financieras e inmobiliarias que le dieron origen, son las razones de fondo que preanuncian una fuerte crisis en estos países, como ya empieza a verse en varios países de los llamados emergentes. Es que detrás de esta tendencia especulativa y esta orgía de deuda, se desarrolló una fuerte tendencia a la sobreacumulación en la economía real. Los altos precios de las materias primas llevaron a un frenesí en la inversión del sector. La crisis de 2008 produjo una pausa, pero continuó en los tres años siguientes. Enormes cantidades de capital se vertieron en proyectos de alto riesgo. Más que la reducción de los ingresos debido a la caída de los precios de las materias primas, el principal problema para los países productores es el estallido de esta burbuja de inversión. Un caso paradigmático es la economía de Australia que se encamina a una caída debido a la explosión de su burbuja de inversión minera. Lo peor pasará solo cuando el sistema financiero liquide los activos improductivos relacionados.

Muchas economías de África ya están siendo afectadas. Ha habido una fiebre del oro en África. Las grandes empresas mineras han estado vertiendo dinero. A medida que el flujo de dinero se detiene, comienza a haber consecuencias graves. Muchas economías africanas han construido su base de costos suponiendo nuevas entradas de capital. Sera difícil adecuarse a su ausencia. Éste ya es el caso de Zambia, un gran centro minero cuyas exportaciones de cobre le permitieron gozar de una década de boom económico, cuando la economía china se estaba expandiendo. En 2015 a medida que las multinacionales instaladas –como el gigante de las materias primas Glencore o las firmas chinas–, suspendieron la producción en las minas, su moneda ha tocado los niveles más bajos de su historia en relación al dólar, depreciándose un 30 % desde enero, siendo la moneda de peor performance después de la de Bielorrusia según Bloomberg. Durante los años de auge, la minería atrajo miles de millones de dólares de inversión. El sector fue un motor clave de la economía de Zambia, que disfrutó de un crecimiento medio anual del 6,4 % del PBI en la última década, una de las tasas de crecimiento más rápidas del mundo. Ahora, con el cambio de suerte, Lusaka está girando hacia el FMI en busca de ayuda, con poco éxito por el momento debido a la incertidumbre política. La suerte de Zambia, sintetiza el brusco cambio de panorama de los países atrasados que se beneficiaron con la mejora de los términos de intercambio, las bajas tasas de interés y los flujos de capitales durante el auge del ciclo.

Pero lo más dramático por su peso y consecuencias para la economía mundial, ha sido la pérdida de imagen de China como resultado de las idas y vueltas del partido dirigente en su manejo de la crisis bursátil. La realidad es que, aunque la caída en el mercado de acciones tendrá un impacto limitado en la economía, ya ha dañado uno de los activos más valiosos de Pekín: su credibilidad. Estratégicamente, esta es la desventaja más grande que la burocracia china podía esperar frente al periodo más difícil en que entra: una crisis de transición sin paralelos desde que Deng Xiaoping lanzó el giro pro capitalista a fines de la década de 1970. La necesidad de lograr un fuerte reequilibro de su economía, exageradamente capital-intensiva, a un modelo más basado en el consumo interno y los servicios sin que se produzca en el ínterin una brutal caída del PBI, es casi como lograr la cuadratura del círculo. Algunos especialistas desdramatizan los acontecimientos actuales diciendo que por un lado es positiva la corrección en la inversión inmobiliaria ya que China sufría una burbuja inmobiliaria como Irlanda o el Estado español antes de que sus mercados colapsaran. A la vez apuntan que, lejos de una fuerte recesión, China está en un círculo virtuoso ahora del sector servicios, después de una década de relativo estancamiento, que estaría creciendo más rápido que el PBI a la vez que generando empleos, ya que este sector es más intensivo en fuerza de trabajo que la industria.

Pero la realidad es que el tamaño de la sobreacumulación ha sido tan grande que es prácticamente imposible a los otros sectores llenar el vacío que se está creando. Su peregrina idea está basada en la ingenua suposición de que el gobierno chino está siempre en el control de la situación y que nunca lo perderá. El hecho de que la burocracia china desde que comenzó las reformas pro capitalistas no haya sufrido la misma suerte que la burocracia estalinista de Moscú a fines de la década de 1980, o que haya evitado las duras caídas de sus vecinos durante la crisis asiática de 1997/8 o más tarde se haya recuperado rápidamente de la Gran Recesión de 2007/8 no implica que siempre va a ser ese el caso. La realidad es que todos los ejemplos históricos de semejante sobreacumulación apuntan a un grave desafío de las bases de su poder.

Algunas publicaciones, como es el caso de The Economist, piensan de todas maneras que, dadas las reservas chinas y el hecho de que la deuda está nominada en yuanes, no habría una caída catastrófica como la ocurrida luego del hundimiento de Lehman en 2008. Pero aun en ese escenario –el más optimista, ya que descarta la deuda denominada en dólares y sobre todo los importantes signos de fugas de capitales y la rápida pérdida de divisas a pesar de partir de una fuerte acumulación que se puede demostrar insuficiente si hay un ataque contra el yuan y la burocracia se empecina en defenderlo– se afectaría la tasa de crecimiento china. El estallido de la burbuja podría sentar un escenario de quiebres de bancos y empresas financieras, y fuerte desvalorización de los capitales. Y lo cierto es que todos los indicadores apuntan a que la burbuja ha adquirido considerables dimensiones.

La próxima fase de la crisis pondrá a prueba a Pekín

Las fuertes ambiciones de Pekín, tanto a nivel económico como militar, para transformarse en una nueva gran potencia imperialista son resultado de este proceso de sobreacumulación prolongado, cuyo ciclo de alza infló –más allá de sus fuerzas reales que se medirán ahora en la crisis– la visión y el rol de China en el mundo en la máxima cúpula del PCCh. Sin embargo, más que estas ansias de potencia, en el corto y mediano plazo, su fijación se deberá desplazar a garantizar que todo no se venga abajo, en otras palabras, que la fenomenal crisis de sobreacumulación que tiene su talón de Aquiles en el sobreendeudamiento congenial al modelo chino no se salga de control. Es una tarea herculiana –a pesar de contar con medios importantes, pero limitados– de resultado incierto. Su desigual y combinada industrialización tardía y el atraso con respecto a los principales países imperialistas en la productividad del trabajo son una pesada carga, difícil de superar, a pesar de los esfuerzos voluntaristas del PCCh.

Su fracaso puede crear los mismos fantasmas que históricamente asolaron a China: las explosiones y revoluciones sociales de todo tipo o la creciente intervención imperialista externa. Las prioridades de Pekín en los últimos meses están cambiando raudamente: cada vez más está girando a mantener el orden social y retener el poder que va a ser profundamente trastocado por la crisis de transición económica, social y ecológica en curso. Un creciente curso a lo Putin, con la creciente utilización de las amenazas reales o imaginarias del enemigo exterior, para legitimarse en reemplazo de la ideología del crecimiento indefinido en quiebra.

NOTASADICIONALES

[1] Aunque lo usamos de forma periodística, el concepto de “emergencia” está impregnado de un fuerte contenido ideológico burgués, dando a entender una cierta linealidad en el desarrollo económico que permitiría avanzar a los países de carácter semicolonial a un estado de emergencia y posteriormente alcanzar el nivel de los grandes países capitalistas. Esta hipótesis olvida que desde fines del siglo XIX y comienzos del siglo XX la existencia del imperialismo a nivel mundial impide que los países de desarrollo burgués atrasado, incluido en esto todos los países semicoloniales que constituyen hoy día los más numerosos a nivel mundial, puedan repetir el modelo de desarrollo de los primeros. El término “países emergentes” que surgió a comienzos del neoliberalismo vino a reemplazar al caído en desgracia “países en desarrollo”, que se generalizó después de la Segunda Guerra Mundial. Este término, que se extendió decididamente en la década del 2000 con la denominación por el economista de Goldman Sachs, Jim O’Neill de los BRICs, designaba a un grupo de países que brindaban fuertes oportunidades de inversión partiendo de niveles bajos. A diferencia del concepto “países en desarrollo”, la denominación de “países emergentes” es menos abarcativa y da cuenta, en términos de la jerga financiera, del carácter más restringido del crecimiento económico dentro de los países semicoloniales y dependientes donde innumerables países son dejados de lado de los circuitos de las cadenas de valor del capital internacional, concentrándose las inversiones en algunos pocos. Una muestra del carácter mucho más desigual de la acumulación capitalista después de la crisis de 1970.

[2] Chingo, J., “El fin de las ‘soluciones milagrosas’ de 2008/9 y el aumento de las rivalidades en el sistema mundial”, en Estrategia Internacional N° 28, septiembre de 2012.

[3] Joshua, I., “Une crise du troisième type”, en Contretemps, 18/11/2013.

[4] Así, durante la crisis de 1873 se produce una fuerte disminución de los salarios en Estados Unidos, entre un 10 y un 20 % en las compañías ferroviarias. Durante la crisis de 1882 se constata una fuerte caída de los salarios en Francia y Estados Unidos, que alcanza el 25-30 % en la industria textil y 15-22 % en la metalúrgica. Una fuerte caída de los salarios se registra de nuevo durante la crisis de 1890/93, una caída que llega al 20 % en los sectores minero, metalúrgico y textil de Estados Unidos. Durante la crisis de 1907, la caída de los salarios es del 15 % en promedio en Estados Unidos y llega a un 40 % en febrero de 1908 en las empresas del Trust del Acero. La Primera Guerra Mundial no terminó con esta mecánica: así, después de la crisis de 1921, el salario real promedio en 1922 es, en Inglaterra, más bajo que en 1913.

[5] El papel de los Estados es, hoy día, muy superior (la proporción en el PBI de los presupuestos públicos se encontraba en 1913 por debajo del 9 % en EE.UU. y Francia, frente a más del 30 % y el 50 % respectivamente, de la actualidad). Hay que destacar, en las convulsiones actuales, la acción voluntarista de los Bancos Centrales, constituyendo una diferencia esencial destacable entre el “neoliberalismo” y la época clásica del liberalismo del siglo XIX.

[6] La liberalización de la economía mundial presenta un mayor alcance en algunos aspectos que la de finales del siglo XIX y comienzos del siglo XX, donde los elementos de proteccionismo industrial y comercial fueron muy significativos, además del aspecto cualitativo que señalamos en la mundialización del proceso productivo.

[7] Para profundizar sobre este aspecto ver Juan Chingo, “Crisis y contradicciones del ‘capitalismo del siglo XXI’, en Estrategia Internacional N°24 dic 2007/ene 2008. En este trabajo escrito antes del pico de la crisis de 2008/9 afirmábamos que “la ofensiva neoliberal (una respuesta política, militar y económica del capital a la caída de la tasa de ganancia que venía descendiendo desde fines de los ‘60, una vez agotado el carácter excepcional del boom de la posguerra), aunque ha logrado en gran medida recuperar la rentabilidad, lo ha hecho generando contradicciones explosivas que más temprano que tarde estallarán en una crisis de conjunto, actualizando la definición del capitalismo como un sistema declinante”.

[8] Egan, M., “U.S. companies hoard record amount of cash”, money.cnn.com, 20/03/2015.

[9] El desapalancamiento o efecto palanca invertido (deleveraging en inglés) es lo contrario del apalancamiento en economía. Suele darse en períodos de crisis cuando los actores económicos (hogares, empresas, inversores), que antes se habían endeudado para beneficiarse del apalancamiento, ya no pueden soportar el peso de su deuda. Su solvencia se ve reducida (depreciación de activos, perspectiva de beneficios a la baja), lo cual les impone un desendeudamiento rápido en condiciones desfavorables. Cuando el desapalancamiento se generaliza en una zona económica, puede conducir a la recesión o incluso a la depresión.

[10] El apalancamiento financiero es el uso de endeudamiento para financiar una operación. Es decir, en lugar de realizar una operación con fondos propios, se hace con fondos propios y un crédito. La principal ventaja es que se puede multiplicar la rentabilidad y el principal inconveniente es que la operación no salga bien y se acabe siendo insolvente.